TIPS

TIPS

EV/EBITDAマルチプルの活用術と落とし穴

今回は、EV/EBITDAマルチプル(EV/EBITDA倍率、企業価値/EBITDA倍率、単にEBITDAマルチプルともいいます)について、その有用性と実務上陥りやすい欠点についてご紹介します。

主な対象者

- 事業会社の経営企画・財務・投資部門に所属している方

- M&Aを検討している方(案件の大小問わず)

EV/EBITDAマルチプルとは

EV/EBITDAマルチプルとは、企業価値がEBITDA(Earnings Before Interest Taxes Depreciation and Amortizationの略)の何倍かを示す指標です。

EBITDAは、日本の会計基準であれば、営業利益+減価償却費(原価・販管費)+のれん償却費で算定できますし、企業価値は、上場会社であれば時価総額+有利子負債-現預金で簡易算定できます(詳細は「マルチプル法(倍率法)」参照)。

M&Aの実務(買手・売手・FA・仲介等)に従事する方で、EV/EBITDAマルチプルを知らない方はいないでしょう。この方法は、EBITDAが赤字の企業や金融等の一部の業種を除き、幅広い企業に適用可能で、かつ、中小企業のM&Aから大企業のM&Aまでストラクチャーを問わず活用できるのが特徴です。

また、

EV/EBITDAマルチプルは無料のツールからでも算定できる

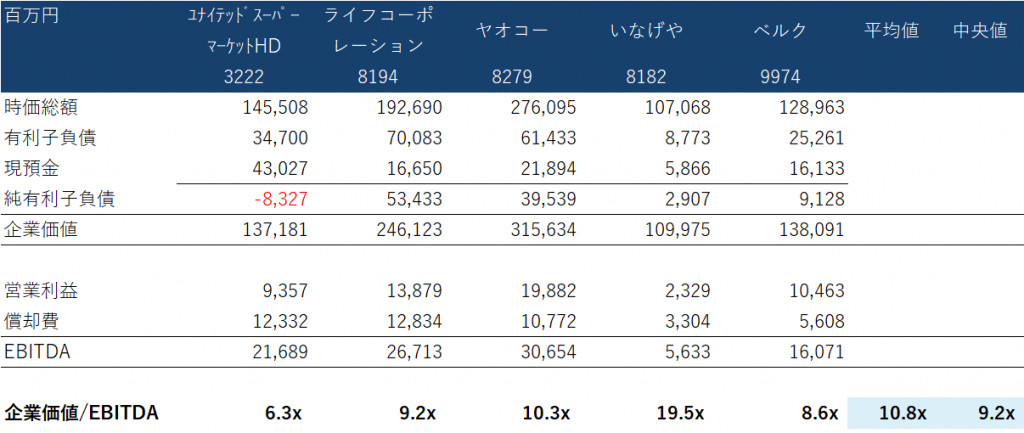

上場類似企業のEV/EBITDAマルチプルは、SpeedaやCapital IQ、Bloomberg等の有料ツールを契約していなくとも、yahooファイナンスと各社HPに掲載されている決算短信で簡易計算できます。

専門家が作成するバリュエーションレポートでは様々な検討を行い情報の取捨選択をすることがありますが、足元の状況をざっくり把握するだけなら以下の方法でもよいと思います。

- ①yahooファイナンスから時価総額の情報を取得する

- ②直近四半期の決算短信の連結貸借対照表から、現預金残高と有利子負債残高(借入金、社債、リース債務を合計する)の情報を取得する

- ③直近事業年度末の決算短信の連結損益計算書から、営業利益の情報を取得する

- ④直近事業年度末の決算短信の連結キャッシュ・フロー計算書から、減価償却費とのれん償却費の情報を取得する

試しに、関東地方の食品スーパーで上記①~④を実施してみました。

この結果から分かることは、足元、関東食品スーパー上場大手の企業価値の目安は、EBITDAの9倍~11倍程度(平均値と中央値を参照)ということです。業界の大手企業でこの水準ですから、もし、首都圏で小規模な食品スーパーを買収しようとした場合、その価格が企業価値の12倍となっていれば、その案件は「割高」だということです。

このように、EV/EBITDAマルチプルを使えば、価格の妥当性を誰でも簡単に検証できます。

EV/EBITDAマルチプルではキャッシュ・フローの強さが分からない

一見、最強に見えるこのツールですが、やはり欠点もあります。

EBITDAはキャッシュ・フローに「近い」利益指標ですが「同じ」ではありません。”キャッシュ・フローの強さ”までは計測することができないのです。

このことは、①設備投資が大きい業種では過大評価を招く恐れがあり得ること、②フリー・キャッシュフローの大小が評価に反映されないこと、を意味します。

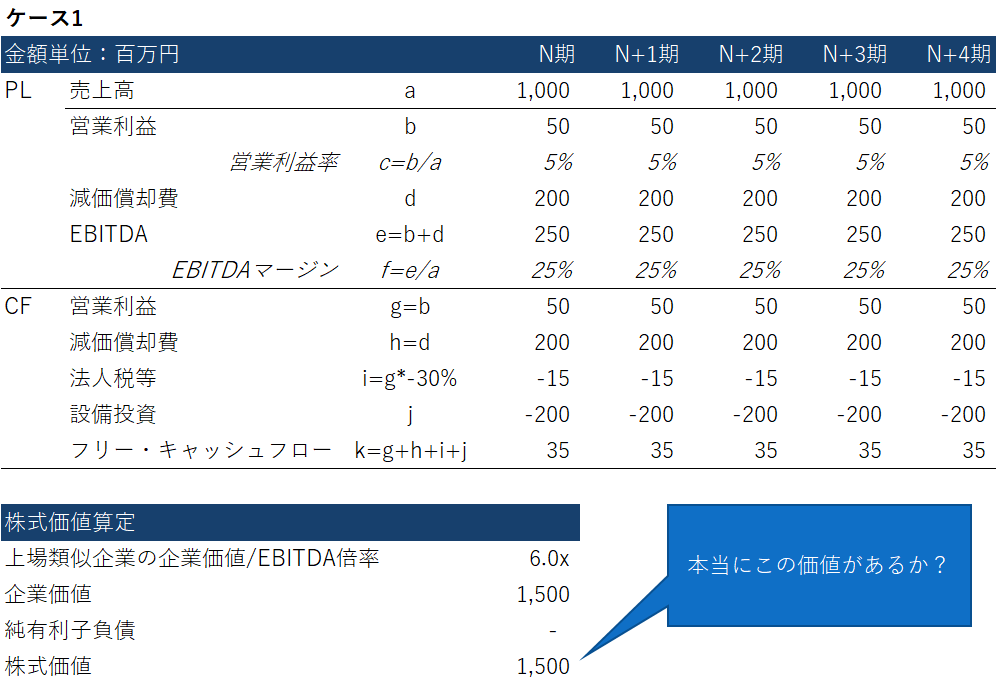

例えば、以下のケース1のような会社があったとします。

この企業は、売上高営業利益率が5%で償却費負担が大きい会社、しかも、売上高を維持するためには、毎期、減価償却費と同程度の設備投資が必要です。

この企業を、デットフリー・キャッシュフリー*(「有利子負債と現預金を考慮しない」という意味で、多くの場合、”企業価値”に相当)で買収するとします。

*デットフリー・キャッシュフリーとは、単純に、もし買収しようとしている会社の現預金残高がゼロ、有利子負債残高がゼロなら、いくらでその会社の株式を取得するか、と考えてOKです。

実務では、会社分割や事業譲渡で多く用いられる概念で、この場合は事業価値=企業価値=株式価値となります。

上場類似企業のEV/EBITDAマルチプルが6倍の場合、単純にEV/EBITDAマルチプルを当てはめると、株式価値は1,500百万円になります。しかし、この会社は、年間のフリー・キャッシュフローは35百万円しかありません。

果たしてこの会社に、1,500百万円の株式価値があるといえるでしょうか?

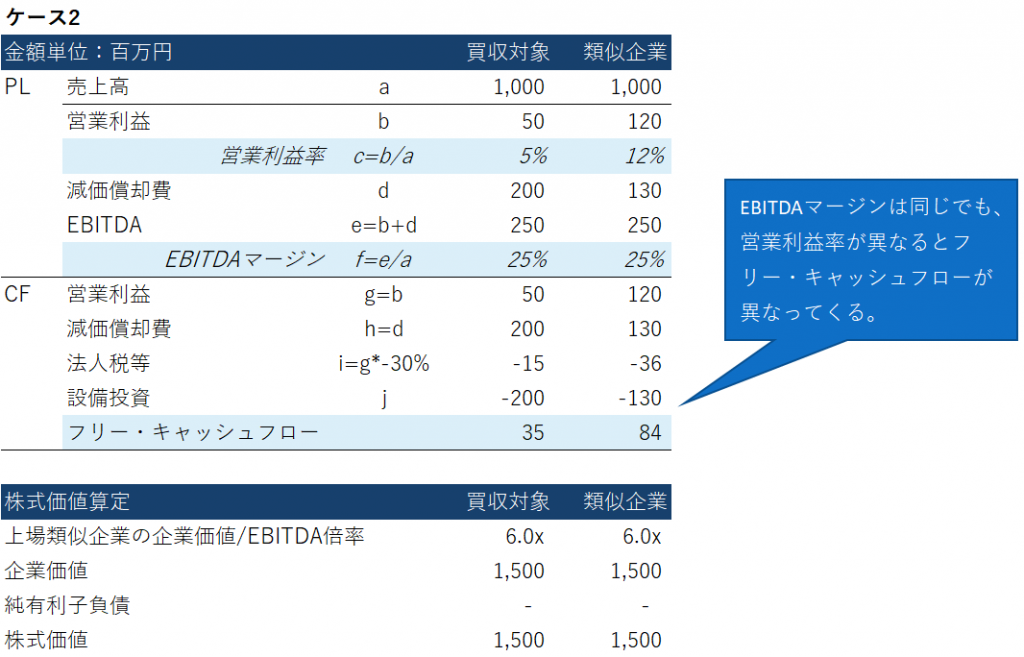

次に、ケース2を見てみましょう。

前述ケース1の会社(買収対象)と上場類似企業(類似企業)を比較しています。

この両社は、売上高、EBITDAマージン、ネットデットが同水準で、売上高の維持に減価償却費相当の設備投資が欠かせない点も同様ですが、営業利益率が異なるという前提です。

単純にEV/EBITDAマルチプルを当てはめた場合、買収対象と類似企業とは同じ企業価値が算定されてしまいます。

しかし、実際には、類似企業の方が買収対象よりも営業利益率が高く設備投資効率も良いので、企業価値は同じでもフリー・キャッシュフローには大きな違いが生じます。 本来は、このフリー・キャッシュフローの相違が価値に反映されるべきです。

EV/EBITDAマルチプルだけではダメ。買収対象の査定(デュー・ディリジェンス)や同業他社分析が必要

ケース1やケース2のような特徴は、実際のM&A事例でも見られます。EV/EBITDAマルチプルは、誰でも使えて、誰にでも分かりやすく伝えることができるツールですが、過信は禁物です。

今も昔も「敵を知り(同業他社分析)、己を知れば(デュー・ディリジェンス)百戦危うからず」という言葉の通り、M&Aでも、EV/EBITDAマルチプルで目安としての買収価格は確認しながらも、これだけに頼らず、情報収集をしっかりと行って最終的な判断をするべきです。

株式会社LeverNでは、事業会社や各種ファンド向けに財務税務デュー・ディリジェンスをご提供しています。

お気軽にお問い合わせください。