TIPS

TIPS

企業価値と株式価値の関係

前回は、株価評価技法(バリュエーション)の基礎についてご説明しました。今回は、企業価値と事業価値の違い、株式価値と純有利子負債の関係について説明します。

主な対象者

- M&A業務に既に従事していて、いまさら聞けない方

初めに

M&Aや投資の局面では、「企業価値」、「事業価値」、「株式価値」といった用語が頻出しますが、これらの用語が誤って使われる局面をしばしば目にします。

なんとなくの理解でも多くのディールは乗り切れますが、正確な用語の理解がなされなかったが故に、議論がふわついたり、無駄に時間を費やしたり、損を被ったりした経験者も多いのではないでしょうか。

用語の正しい理解は、同じ認識のもとで価格を議論するために必要不可欠です。どんなに“わかりやすさ”や“シンプルさ”が優先される局面においても、「企業価値」と「株式価値」の2つの用語だけは正しく理解し使用したいです。

企業価値と事業価値の違い

まずはじめに、企業価値と事業価値の違いから説明します。

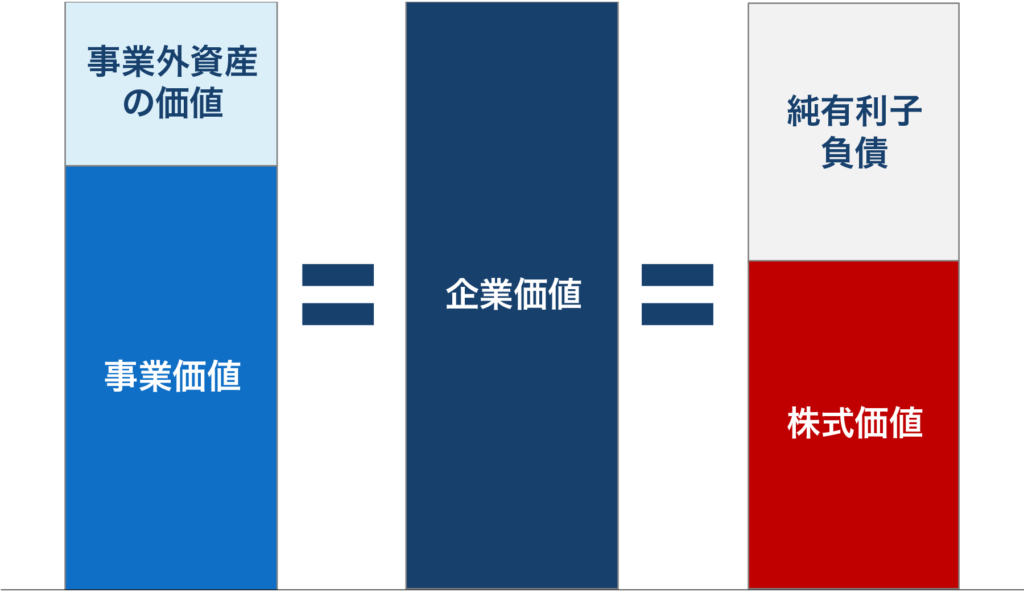

企業価値とは、企業が生み出す価値の総和で、事業活動から生み出す価値(事業価値)と、事業活動以外の資産負債から生み出す価値(事業外(純)資産の価値)の合計からなります。

多くの局面で、「企業価値」という言葉が「事業価値」と同義で使われていますが、厳密には、「企業価値」は「事業価値」と「事業外資産の価値」の合計になります。

企業価値=事業価値+事業外資産の価値

企業価値=事業価値として評価しても意思決定を大きく誤るケースは少ないと思いますが、事業外資産が大きい会社においては留意が必要です。

典型例が以下の3つです。

- 有価証券を多く所有する会社(特に、「投資有価証券」残高に注意)

- 本業とは別に不動産賃貸業を営む会社

- 多額の余剰現預金を有する会社

株式価値と純有利子負債

続いて、株式価値と純有利子負債についてです。

株式価値とは、株式会社において株主に帰属する価値の総和です。上場会社では”時価総額”と呼ばれます。株式価値は、以下の算式で求められます。

株式価値=1株当たりの株式単価(株価)×発行済株式数

ところで、株式会社はだれのものでしょうか?

法的には「株主のもの」ということでしょうが、株式会社が生み出す価値のすべてが株主に帰属するわけではありません。例えば、株式会社を解散する場合、会社の財産(資産)は、まず債権者へ分配され、株主に分配されるのは債権者に分配された後の財産となります。

純有利子負債(ネットデット)とは、企業価値のうち、株主に帰属せずに債権者に帰属する価値をいいます。純有利子負債は以下の算式で求められます。

純有利子負債=有利子負債-現預金

非常に難しいのが、有利子負債や現預金に何を含めるかです。

有利子負債に含めるか議論となる例

金融機関からの借入、社債、リース負債は争点になりづらいですが、例えば、未払税金や退職給付負債まで有利子負債に含めるか否か

現預金に含めるか議論となる例

例えば、必要最低現預金(ミニマムキャッシュ)や拘束性預金(金融機関が担保で拘束している定期預金等)を現預金から控除するか否か

純有利子負債に何を含めるかは、株式や事業の譲渡人(売手)と譲受人(買手)の交渉事です。財務デュー・ディリジェンスやバリュエーションの実務では、通常、これらの項目を列挙するに留まります。

純有利子負債の内容は、当事者である譲渡人(売手)と譲受人(買手)が、それぞれの立場、交渉上の力関係を勘案しながら決めていくのが一般的です。

買手にとっては、一般に、純有利子負債に未払税金や退職給付負債を含めた方が有利となります。同様に、現預金からは、必要最低現預金や拘束性預金を除いた方が有利になります。

まとめ

株式会社LeverNでは、トータルパッケージとしてのM&Aサービスだけでなく、バリュエーション単独でのサービス提供も実施しております。お気軽にお問い合わせください。